打开文本图片集

机器人理财是下一个风口浪尖吗?智能理财对中国财富管理参与者有哪些启示?本文通过对一些国外数据和经验的分析,给出了前瞻性预测。

传统理财由专门的投资顾问向高净值或较高净值的人群提供定制化服务,以线下渠道为主。互联网的兴起为大众富裕人群提供了新的理财方案——机器人理财或称为智能理财。在美国,智能理财已有近十年的发展,客户渗透和资产规模在过去几年迅速扩大。科尔尼公司预期在未来五年,智能理财管理资产市场份额将增长10倍以上,新兴互联网金融企业、传统券商、大型理财机构都必须认真面对这一重大的机会与挑战。但对于中国市场而言,智能理财将有更快爆发性的成长,还是时候未到?

智能理财的定义

提到机器人理财,也许你会想象到一个西装革履的机器人端坐在柜台之后对你带着微笑地说:“您好!请问您需要什么服务?”然而,机器人理财并没有实体机器人,更准确地说是指通过网络或移动平台,借助计算机模型和算法,为客户提供全自动的投资组合建议、管理、动态平衡调整的服务。相较传统理财服务动辄上百万美元的资产门槛和高昂的管理费用,智能理财具有低门槛、低费用、易操作、智能化等特点,受到了市场的青睐。

低门槛:国外知名私人银行对客户可投资资产的最低限额通常在百万美元量级;即便在国内,招商银行私人银行的门槛也高达1000万元人民币。而大部分智能理财网站对客户投资门槛的要求很低——最高标准仅5000美元,部分网站甚至没有投资金额的限制。

低费用:相较传统理财1%的管理费,智能理财网站只收取0.15%~0.5%的管理费。

易操作:典型的智能理财服务,客户一旦完成开户和授权,并通过简单的在线问卷完成风险测评后,就可以交由网站负责投资管理和动态调整。同时,借助在线和移动渠道,投资者可以随时随地通过简洁明了的图表查看投资情况。

智能化:智能理财的投资建议完全依据后台的模型和算法给出,相较传统理财更为直观、透明,排除了理财顾问人为的干扰因素。但是同时,也对投资模型的科学性提出了更高的要求。

智能理财在美国

美国是智能理财的摇篮,经过近10年的发展,尤其是近5年来以WealthFront、 Betterment、FutureAdvisor等为代表的互联网金融企业大力发展智能理财顾问服务,其服务的人群与管理资产规模迅速扩大,业务模式也变得更加丰富。

开户全自动的理财:以Wealthfront、Betterment和WiseBanyan为代表。投资者开户并提供了风险偏好等相关信息后,一切投资决策和管理(即使是分红再投资和税收优化等相对复杂的服务)都将由系统自动完成。

借助已有账户理财:FutureAdvisor、Blooom等智能理财网站无需用户开立新的账户;借助已有的券商账户,它们可以对现有资产组合进行评估和调整——有的网站甚至赋予客户对投资建议说“不”的权利。

策略可交易的理财:Motif Investing是这种模式的代表。用户能够自主选择由股票和ETF(交易型开放式指数基金)构成资产池,系统则根据需求在资产池中挑选,形成投资建议。只需9.95美元,用户便可以购买推荐的投资方案。更有趣的是,用户可以和其他用户交易投资方案。

目前,已经有部分传统财富管理企业参与到智能理财中,如Fidelity通过与Betterment和LearnVest合作,为它们的客户提供专业的投资建议;Charles Schwab借鉴Wealthfront的模式,推出了自己的智能理财平台;而Vanguard则将传统模式与智能理财结合起来,在线上平台为客户提供投资理财服务。

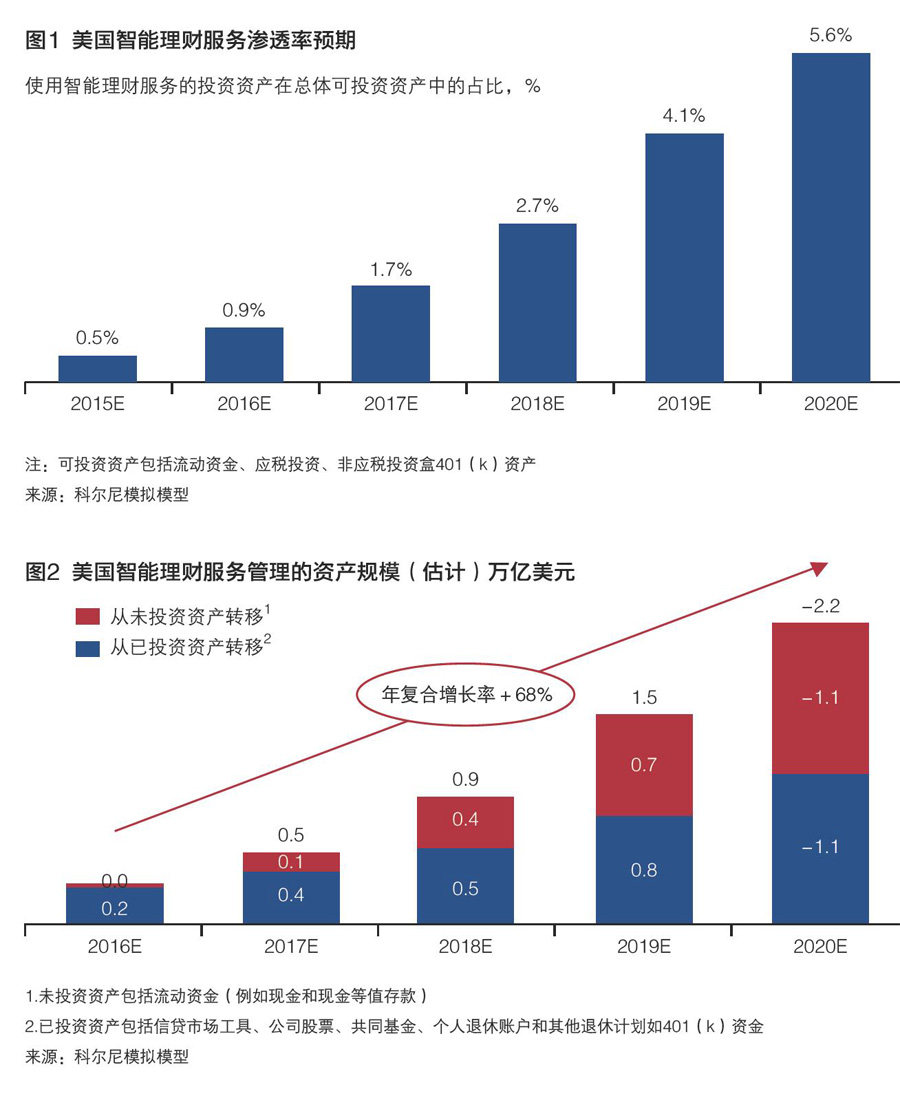

科尔尼公司今年5月在美国完成了一项有超过4000名受访者参与的研究,按可投资资产规模口径计算,智能理财业务现有的市场份额仅为0.5%。但是,投资者对这一新型的理财模式已经表现出浓厚的兴趣——3%的受访者表示已有使用智能理财服务,50%的受访者表示对这一模式感兴趣,30%的受访者表示未来12个月内将可能使用这一模式管理家庭资产。科尔尼预计,截至2020年,智能理财的渗透率将提高到6%左右,管理的资产规模达到2万亿美元(2015~2020年复合年均增长率约70%)。

智能理财不仅能够吸引其他渠道的已投资资产,还将吸引客户将未投资资产(如银行存款、现金)进行投入。科尔尼预测,未投资资产投入智能理财的规模将有望从2016年的200亿美元提升到2020年的1万亿左右,与已投资资产平分秋色。

在美国,智能理财的典型客户可以描述为“25~35岁之间,家庭年收入在10~20万美元的年轻群体”。从人口特点和投资经验两个维度,智能理财的潜在客户可以分为三类:早期的采用者年纪较轻,且受雇佣率较高,拥有相对丰富的自主投资经验。他们十分精明而且具有冒险精神,愿意积极尝试新鲜事物。第二波的采用者较早期采用者年长一些,拥有较高的雇佣率,但投资经验相对缺乏,投资风格更为谨慎。因此,在投资之前,他们将会对智能理财模式及其服务提供商进行详细研究。潜在的晚期采用者更为年长,甚至包括退休人群,他们的投资经验十分有限,对风险持规避态度。只有当智能理财业务足够成熟,他们才会谨慎地参与其中。

从客户偏好而言,低成本和透明度是智能理财的关键要素。同时,客户对投资建议的专业性、操作的便利性和客户关系管理也有一定的要求。因此,对早期采用者应采用针对性的营销策略,确保平台数据的安全性,并有能力管理、整合投资者的多个账户;对第二波采用者则应强化业务的营销宣传,确保良好的历史绩效,并做好客户关系管理。尚未投资的流动资金将是智能理财的首选资金来源,而早期采用者相较其他群体倾向于将更高比例的资产投入智能理财业务中。

智能理财在中国

尽管在美国有着广阔前景,智能理财在中国能否成为互联网金融新的热点还有待探索。中国独特的市场环境和客户特征使得智能理财服务在中国的发展需要逾越几道屏障。

有限的产品供给:相比美国市场,中国的投资理财产品还不够丰富,产品组合的选择面也不够广泛。“被动投资”是美国智能理财的典型策略,通过丰富的ETF组合追踪市场指数,不需要频繁交易。然而,相较美国上千支ETF的规模,中国市场百余支的ETF供给限制了投资组合的灵活性。此外,美国的智能理财服务会为投资者提供全球资产配置的建议,而中国目前的资本管制还比较严格,难以通过全球投资捕捉热点或分散风险。另一方面,对投资产品的风险和收益属性的判断,需要专业力量的支撑。中国量化投资领域的人才和技术还比较欠缺,而国内股票市场高波动的特征,更是对模型的准确性提出了挑战。

客户风险教育不足:中国客户往往更多地关注于投资理财的收益率,而忽视了对风险的考量。理财产品“刚性兑付”的沉疴,更是不利于客户风险意识的培养。智能理财模式注意了风险与收益的平衡,但服务的推广首先需要让客户增强风险意识并知晓智能理财所带来的好处。只有“风险和收益匹配”的观点为客户所接受,才能使客户形成对智能理财的合理预期,并正确评估智能理财的投资绩效。

新型投资习惯有待培育:尽管投资经验和专业性有限,中国广大的投资者却热衷于自主的投资决策。“中国大妈”在国际市场上声名鹊起,“基民、股民”在基金和股票市场起起伏伏,P2P继国债和银行理财之后又站在债权投资的风口。面对中国独特的投资生态,能否广泛建立起投资者对智能理财的信任,接受这种“智能决策、被动投资”的模式,还是一个未知数。

拥抱还是漠视?

尽管在产品供给、客户风险意识和投资习惯培养方面还存在挑战,市场和客户已经发生了一系列深刻的变化。公募债券和银行理财的刚性兑付已经被打破,投资者的风险意识逐渐提高。近期股市的剧烈波动,让主动交易型投资者开始反思自主投资决策的专业性。互联网金融的发展,提升了客户对在线/移动金融服务的认知度和接受度。

因此,虽然智能理财模式在中国还处于萌芽阶段,但参照美国经验和发展展望,它有可能在短时间内出现爆发性增长,成为互联网金融企业在同质化市场中差异化竞争的利器,也有望成为传统财富管理机构介入互联网金融领域的入口。

对于国内的互联网金融企业,天然的互联网基因有利于它们从技术和市场层面推动智能理财的发展,但专业的财富管理人才、量化投资人才和技术支持是互联网企业的软肋。如果能够解决这一问题,智能理财不失为实现业务突破的良机。另一方面,与传统理财企业在客户、产品、渠道、营销等多个层面开展合作,也不失为一个明智的选择。

对于传统的券商与财富管理机构,凭借其在投资理财产品开发和选择上的专业性,有望通过智能理财服务打开互联网金融业务之门。但值得注意的是,新模式之下客户对产品透明度、服务成本、使用便利性等都提出了新的要求。简单地把现有线下产品线上化并非良策。同时,如何把握好与传统业务之间的关系,也是值得探讨的重要问题。

中国的智能理财还处于探索期,虽然出现了大批互联网金融先行者,很多互联网巨头亦计划将金融触角伸向这一领域,银行这样的传统金融企业也进行初步尝试,但市场规模和影响仍十分有限。智能理财是否能成为下一个“风口浪尖”,引发互联网金融新的热潮?我们拭目以待。

(作者单位为科尔尼(上海)企业咨询有限公司)